С 1 января 2017 года в Казахстане будет введено новое налоговое законодательство. Насколько изменённые нормы окажутся приемлемыми для отечественного бизнеса? Это активно обсуждают представители разных предпринимательских слоёв.

Стоит признать, что в битве за налоги казахстанское Правительство уже не раз пыталось примерять разный опыт других стран. Взять хотя бы налоговую систему высокоразвитой индустриально-аграрной Австралии, где даже несмотря на достаточно высокий уровень налогов (в среднем налог на прибыль в Австралии составляет порядка 30%), местный бизнес их исправно платит. Причём вовсе не потому, что за неуплату предусмотрено жёсткое наказание – максимум, что могут: наложить штрафные санкции. До реформ 1990-х годов в Австралии действовал налог с продаж на ограниченный круг товаров с различными налоговыми ставками – от 7 до 22%. Позже налог с продаж был отменён. Вместо него был введён налог на товары и услуги с единой ставкой – 10%.

Как пояснил в беседе с informburo.kz экс-министр государственных доходов, экс-глава Минфина Зейнулла Какимжанов, Казахстан действительно 15 лет назад пошёл по австралийскому пути. Правда, в силу некоторых обстоятельств упор был сделан лишь на администрирование налоговой базы.

Не самый лучший налог для Казахстана

"Когда я стал министром госдоходов, то выдвинул предложение отказаться от НДС и ввести налог с продаж. Но не все мои коллеги из экономического блока согласились с этим предложением. Это были 90-е годы. Не забывайте, время было кризисное. Поэтому их основным аргументом на мои доводы было то, что при отказе от НДС нам вообще ничего не удастся собрать в бюджет. В то время, когда у нас 70% оборота шло через вещевые рынки и за наличный расчёт, проконтролировать систему реализации, в принципе, было невозможно. Соответственно, возникал большой риск неполного сбора налогов", – вспоминает Зейнулла Халидоллович.

Структура доходов государственного бюджета в динамике за 1995-2002 годы (в %)

|

Наименование платежа |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001* |

2002* |

|

Государственные доходы (1995-1998 г. с учётом внебюджетных фондов) |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

|

Налоговые поступления, в т.ч. |

82,2 |

73,9 |

81,4 |

76,7 |

84,0 |

89,3 |

88,9 |

93,5 |

|

Корпоративный подоходный налог |

16,0 |

16,7 |

9,9 |

10,1 |

13,9 |

27,9 |

29,1 |

28,8 |

|

Индивидуальный подоходный налог |

11,7 |

12,6 |

10,2 |

7,9 |

9,0 |

8,7 |

8,4 |

9,1 |

|

НДС |

15,1 |

21,7 |

14,5 |

21,4 |

22,7 |

19,6 |

19,6 |

20,8 |

|

Социальный налог |

… |

… |

… |

… |

17,9 |

16,9 |

15,3 |

15,8 |

|

Акцизы |

2,9 |

4,4 |

4,1 |

5,0 |

4,8 |

3,3 |

2,7 |

3,0 |

|

Бонусы, роялти, доля РК по разделу продукции |

1,9 |

2,5 |

4,1 |

2,6 |

2,3 |

3,6 |

5,7 |

4,8 |

|

Неналоговые поступления |

9,9 |

8,9 |

4,0 |

5,0 |

6,8 |

6,6 |

8,0 |

5,4 |

|

Доходы от операций с капиталом |

7,8 |

17,1 |

14,6 |

18,3 |

9,1 |

4,2 |

3,1 |

1,1 |

|

* 2001-2002 гг. включают часть налогов, отчисленных в Национальный фонд ** по 2001 г. включены доходы от приватизации |

||||||||

Сегодня экс-министр по-прежнему считает, что для нашей экономики НДС – не самый подходящий налог. По его словам, НДС хорош для стран с развитой экономикой, но никак не для Казахстана.

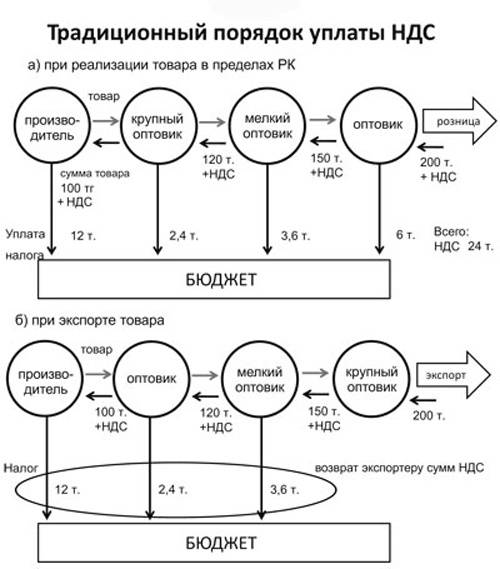

Такая мощная экономика, как, к примеру, в Штатах, вообще обходится без НДС. Там действует налог с продаж – от 3 до 15%. В нашей стране ставка НДС – 12%. Но сама система зачётов и начислений налога на добавленную стоимость, освобождений, нулевых ставок и всего прочего – очень непроста. Поэтому она давно вызывает у предпринимателей жёсткую критику.

Представители бизнеса давно считают добавленную стоимость неким краеугольным камнем фискальной политики. С этим определением нельзя не согласиться, поскольку от добавленной стоимости, то есть от разницы между суммой всех затрат и продажной ценой полученного товара, напрямую зависит жизнь любой хозяйственной системы: предприятия, холдинга или в целом государственной экономики. Хотя, конечно, НДС не ложится напрямую на плечи предприятия. По идее, этот налог должен вливаться в окончательную цену товара.

Государство, по словам г-на Какимжанова, не единожды пыталось тем или иным образом урегулировать ставку по НДС. Вначале налог на добавленную стоимость составлял 24%. Затем он был уменьшен до 20%. При этом государство, используя НДС как рычаг для стимулирования отдельных отраслей экономики, вводило дифференцированные ставки. К примеру, на продукты питания НДС составлял 10%. Льготы получили и компании, ориентированные на экспорт. Однако позже всё же было решено возвратиться к единой базовой ставке – 16%, которую, впрочем, тоже стали постепенно снижать. Но так называемые льготники остались.

Другое дело, что государство, продолжая стимулировать отечественных экспортёров, закладывает в Налоговый кодекс условия возврата НДС. Правда, по словам Зейнуллы Халидолловича, возникла проблема с объёмами возмещения НДС, поскольку в условиях растущего экспорта объёмы его возмещения возросли относительно объёмов поступления. Образуется дефицит возврата денег экспортёрам. А если НДС вовремя не возвращается, то он фактически превращается в налог с оборота, величина которого пропорциональна обороту компании и является своего рода универсальным акцизом, взимаемым с оборота товаров, произведённых внутри страны.

Проблема с возвратом НДС, по словам Какимжанова, заключалась ещё и в том, что в Казахстане и за его пределами образовалось немало фирм-однодневок и лжепредприятий, которые беззастенчиво пользовались несостыковками в установленных льготах. Появилось немало так называемых теневых схем. Именно поэтому и возникла потребность в жёстком администрировании.

"Мы приложили большие усилия для улучшения системы администрирования. Во-первых, мы целенаправленно снижали НДС, поскольку в целом это приводило к снижению налоговой нагрузки. Во-вторых, чтобы поддержать социальную сферу, мы ввели льготный режим и вывели НДС из платежей этого сектора. Тогда, замечу, социальная сфера, а это в первую очередь частные клиники, частные детские учреждения, действительно хорошо поднялась. Потом уже, когда восстановили эту норму, социальная сфера сильно пострадала. В-третьих, ввели льготы для переработчиков сельскохозяйственной продукции и установили специальные коды по НДС для сельхозпроизводителей сырья. Наконец, мы разработали систему счетов-реестров НДС, которая позволяла компьютерам администрировать всё движение потоков налога на добавленную стоимость", – вспоминает Зейнулла Какимжанов.

"Для того чтобы система не разрушилась, необходимо было провести серьёзное усиление серверного центра, чтобы он справлялся с огромным потоком поступающих счетов-фактур. Представьте вал информации. При этом для того чтобы выявить прерывание цепочки поступления НДС, необходимо было, чтобы все поступающие данные чётко состыковывались. Понятное дело, с таким объёмом система, введенная в 2002-2003 годах, попросту задохнулась уже через пару лет", – пояснил экс-чиновник.

Конечно, поначалу Минфин проводил апгрейд своих серверов, но ведь пространство для хранения данных надо было постоянно расширять. Видимо, после того, как г-н Какимжанов сменил место работы, пересев в кресло председателя правления АО "Инвестиционный фонд Казахстана", никому до этого не стало никакого дела. В результате многие наработки пошли, как говорится, под откос. И чтобы как-то сохранить останки прежней системы, профильное ведомство оставило электронные декларации и огромное количество сопутствующих приложений.

"Просто свернули систему администрирования НДС через так называемый реестр счетов-фактур. Разумеется, когда возникли проблемы с администрированием, сразу же полезла огромная разница между дебетовым и кредитовым НДС у экспортёров, НДС к возмещению у экспортёров. Фактически вся история НДС – это не история его усовершенствования (во всяком случае, с момента Налогового кодекса 2001 года), а летопись ухудшения работы системы", – резюмирует Какимжанов.

Налог с продаж – это налог на конечную реализацию

Понимая, что игры на увеличение ставок НДС – не выход из ситуации, поскольку это означало бы автоматическое увеличение инфляции и, соответственно, потерю конкурентоспособности экономики на долгие годы, инициаторы идеи изменения налогового законодательства предлагают ввести вместо НДС налог с продаж (НСП). Эксперты по фискальной политике отмечают, что оба налога – и НДС, и НСП – направлены на обложение конечного потребления, то есть расходов населения на приобретение товаров и услуг.

В отличие от НДС, налог с продаж должен выплачиваться один раз. Но как отмечает Зейнулла Какимжанов, у этого вида налога есть свои очень тонкие особенности. Речь идёт о так называемом каскадном эффекте. Это когда один и тот же товар или услуга будет облагаться налогом по полной ставке несколько раз, что, разумеется, никоим образом не приемлемо.

Если говорить об импорте, то здесь всё вполне очевидно. Взимание налога с продаж каскадным методом при каждом перетоке товаров означает удешевление налогообложения для импортируемых товаров. Но вот для отечественных производителей этот подход, наоборот, может привести к удорожанию – на 20-25%.

Поэтому у казахстанских бизнесменов и возникают вопросы: "Как определить, где находится грань взыскания налога с продаж, и какой продукт является финишным?"

"Взять, к примеру, производство вина. Поскольку это у нас сельскохозяйственное производство, то налог с продаж фактически становится налогом с оборота, – поясняет Какимжанов. – Но как быть в ещё более сложной ситуации? Допустим, небольшое предприятие продаёт молоко или сырьё для производства сыра более крупному заводу. Также у этого предприятия есть небольшое фасовочное производство. Вот тут и начинается проблема. Кто он – производитель готовой продукции, или налог с оборота будет взиматься только в магазинах?"

Впрочем, как рассказал экс-министр, стоявший у истоков истории казахстанского налогового законодательства, изменение последнего в связи с течением времени попросту неизбежно.

"Основная мысль изменения налогового законодательства заключается в создании более благоприятной среды для отечественного бизнеса и, конечно, для налоговой базы. Что такое благоприятная среда? Это рост производства. Если рост производства сдерживается увеличением налоговой базы, то, понятно, автоматически происходит сужение налоговой базы. На самом деле всё достаточно просто. Вся логика любой экономики заключается в том, чтобы росла твоя собственная налоговая база", – говорит г-н Какимжанов.

Планы на будущее

В завершение беседы бывший чиновник подчёркивает, что будучи сегодня простым казахстанским виноградарем, он не вникает в экономическую политику. Впрочем, это не мешает ему строить планы на будущее.

"В сельском хозяйстве всегда благоприятные налоговые условия. Другое дело, что сама по себе сфера тяжёлая. Но сегодня мы задумываемся над производством свежих натуральных соков. Просто для этого деньги нужны. Это тоже очень сложное производство, требующее специального оборудования для пастеризации самих соков и бутылок, затрат на электроэнергию. Здесь другая система дистрибуции, упаковки, продажи. Думаю, что если делать сок, то его обязательно надо делать натуральным. Я считаю, что производство натуральных продуктов, которые с каждым годом всё больше становятся дефицитом, и есть наше будущее", – подводит итог Зейнулла Какимжанов.

-

1🏫 Смена электронных дневников в школах Казахстана: поиск лучших решений или борьба за рынок?

-

3356

-

4

-

30

-

-

2🎶 Как интересно провести выходные 16 и 17 ноября в Алматы и Астане

-

3119

-

0

-

6

-

-

3👀 Премьер Армении Никол Пашинян сбрил бороду

-

2797

-

7

-

37

-

-

4👮♂️ 6 лет колонии за взятку в 600 тысяч тенге получил экс-глава ДСЭК Шымкента

-

2416

-

2

-

18

-

-

5👨⚖️ Фигурантам дела о хищении 862 млн тенге при модернизации ураноперерабатывающего предприятия вынесли приговор

-

2512

-

1

-

18

-

-

6⛅️ Прогноз погоды на 15 ноября: небольшое потепление ожидается на всей территории Казахстана

-

2643

-

0

-

3

-

-

7✈️ В Кутаиси и Стамбул от 25 тысяч тенге: казахстанские авиакомпании объявили распродажу билетов

-

2277

-

1

-

4

-

-

8🇰🇷 Тяжёлое испытание: в Южной Корее сдают экзамен, который длится 8 часов и определяет будущее

-

2228

-

0

-

22

-

-

9👨⚖️ Многодетной матери из Конаева отказали в выдаче жилья из-за ипотеки на квартиру площадью 66 квадратов

-

2215

-

0

-

33

-

-

10💲Курс доллара снова вырос на бирже 14 ноября

-

2319

-

3

-

11

-