13 ноября фонд "Самрук-Казына" сообщил о размещении ценных бумаг национальной атомной компании "Казатомпром" на фондовом рынке. Инвесторам на биржах в Лондоне и Астане предложили пакет в 15% ценных бумаг общей стоимостью 451 млн долларов. Спрос, по данным "Самрук-Казына", превысил предложение в 1,7 раза. Акции были распроданы, а само IPO признали успешным. Но действительно ли это так? Informburo.kz решил разобраться в этом вопросе.

IPO для прозрачности

Аббревиатура IPO расшифровывается как Initial Public Offering, или первое публичное предложение, то есть это первая публичная продажа акций акционерного общества потенциально неограниченному кругу лиц. После продажи статус компании меняется: она переходит из категории частных, когда акционером не может стать любой желающий, в публичные. Теперь акционером может стать любой инвестор.

"Статус публичной компании позволит "Казатомпрому" стать более прозрачной и понятной инвесторам компанией", – приводятся в распространённом пресс-релизе слова председателя правления "Самрук-Қазына" Ахметжана Есимова.

Всего на бирже разместили 38 903 491 акцию "Казатомпрома". Казахстанские инвесторы приобрели 47,5% акций от их общего количества. В IPO приняли участие 49 иностранных и 16 отечественных юридических лиц, а также 2,7 тысячи казахстанцев.

Среди инвесторов был и Единый накопительный пенсионный фонд. Информацию об этом передаёт телеканал Atameken Business со ссылкой на председателя правления национальной атомной компании Галымжана Пирматова. Объёмы инвестиций пока не названы. Конкретные данные, скорее всего, будут доступны в начале декабря, когда опубликуют инвестиционный отчёт ЕНПФ.

Обновлено: Вечером 16 ноября агентство "Интерфакс-Казахстан" со ссылкой на Bloomberg сообщило, что ЕНПФ купил около трети всех акций, проданных в ходе IPO "Казатомпрома". Bloomberg при этом ссылается на собственные источники.

Прошли по нижней границе

Изначально ценовой диапазон по каждой акции и глобальной депозитарной расписке (что это такое, можно посмотреть здесь) установили в коридоре от 11,6 до 15,4 доллара за одну ценную бумагу. Однако в итоге реализовали всё по нижней границе – 11,6 доллара.

В этой связи высказывалось мнение, что такая цена связана с низким интересом к IPO. Исполняющий обязанности председателя правления Halyk Finance Мурат Темирханов связывает цену с осторожностью иностранных инвесторов.

"Спрос был гораздо выше предложения как в Казахстане, так и за границей. Казахстанские инвесторы были готовы платить по верхнему уровню или ближе к нему, а вот иностранные как раз наоборот. Они были очень осторожны и в основном хотели купить акции по нижней границе, и это вполне объяснимо", – говорит Мурат Темирханов.

Отечественные инвесторы понимают ситуацию в экономике Казахстана и знают, что представляет из себя "Казатомпром". Но для иностранцев всё не так очевидно. Кроме того, негативно повлияла ситуация в мировой экономике. В октябре по ряду причин сильно просели фондовые рынки. Связано это с ужесточением монетарной политики в США и других странах, торговыми войнами вокруг Штатов, а также усилением геополитических рисков.

"В такой ситуации иностранные инвесторы оставались заинтересованными в развивающихся рынках, но не были готовы платить более высокую цену за риск. Здесь хотелось бы отметить фонд "Самрук-Казына", который, несмотря на достаточно неблагоприятный фон, сложившийся на международных рынках, всё-таки решил не откладывать IPO", – считает Темирханов.

Нестабильность на внешних рынках могла повлиять и на решение об объёме выставляемых на торги ценных бумаг. Инвесторам предложили, напомним, пакет в 15% акций, хотя по постановлению Правительства Казахстана "Самрук-Казына" мог продать до 25% всех акций "Казатомпрома".

Быстрая поездка по роуд-шоу

"Самрук-Казына" продал чуть более 38,9 млн акций атомной компании. Из них на AIX – бирже МФЦА – инвесторы купили более 5,5 млн: 3,93 млн в виде акций и оставшиеся 1,6 млн – в виде глобальных депозитарных расписок (ГДР). Сумма инвестиций составила 17 млрд тенге в случае с акциями и 18,7 млн – с ГДР.

Почти треть ценных бумаг с астанинской площадки – 31,3% – были проданы через Halyk Finance, ещё 23,2%, по данным Atameken Business, ушли через инвестиционную компанию "Фридом Финанс".

Потенциальных покупателей могло быть больше, если бы не ограниченность во времени. Об этом, в частности, писал на своей странице в Facebook глава "Фридом Финанс" Тимур Турлов.

Схожее мнение выражает и и.о. председателя правления Halyk Finance Мурат Темирханов. По его словам, времени для продвижения IPO в Казахстане и за рубежом было мало. Но связано это с вполне конкретными причинами.

"Я согласен, что было мало времени для продвижения IPO "Казатомпрома" как в Казахстане, так и на международных рынках. Откровенно говоря, до последнего было не понятно, состоится ли IPO в этом году или отложится на некоторое время. Это было связано с тем, что были определённые законодательные и даже чисто технические проблемы, которые решились буквально незадолго от запланированной даты IPO. Волатильность внешних рынков также сильно мешала принятию решения, когда его делать", – отметил Темирханов в разговоре с журналистом Informburo.kz.

Однако информационное покрытие в Казахстане, добавляет глава Halyk Finance, всё же получилось организовать. Это видно, например, по большому числу материалов в прессе.

"Работа по привлечению розничных клиентов была проведена большая, и именно они сделали большую часть заявок на МФЦА. Что касается крупных институциональных инвесторов, то большинство из них не могло участвовать в IPO на МФЦА из-за ограничений Национального банка", – подчеркнул Темирханов.

Атом с перспективой роста

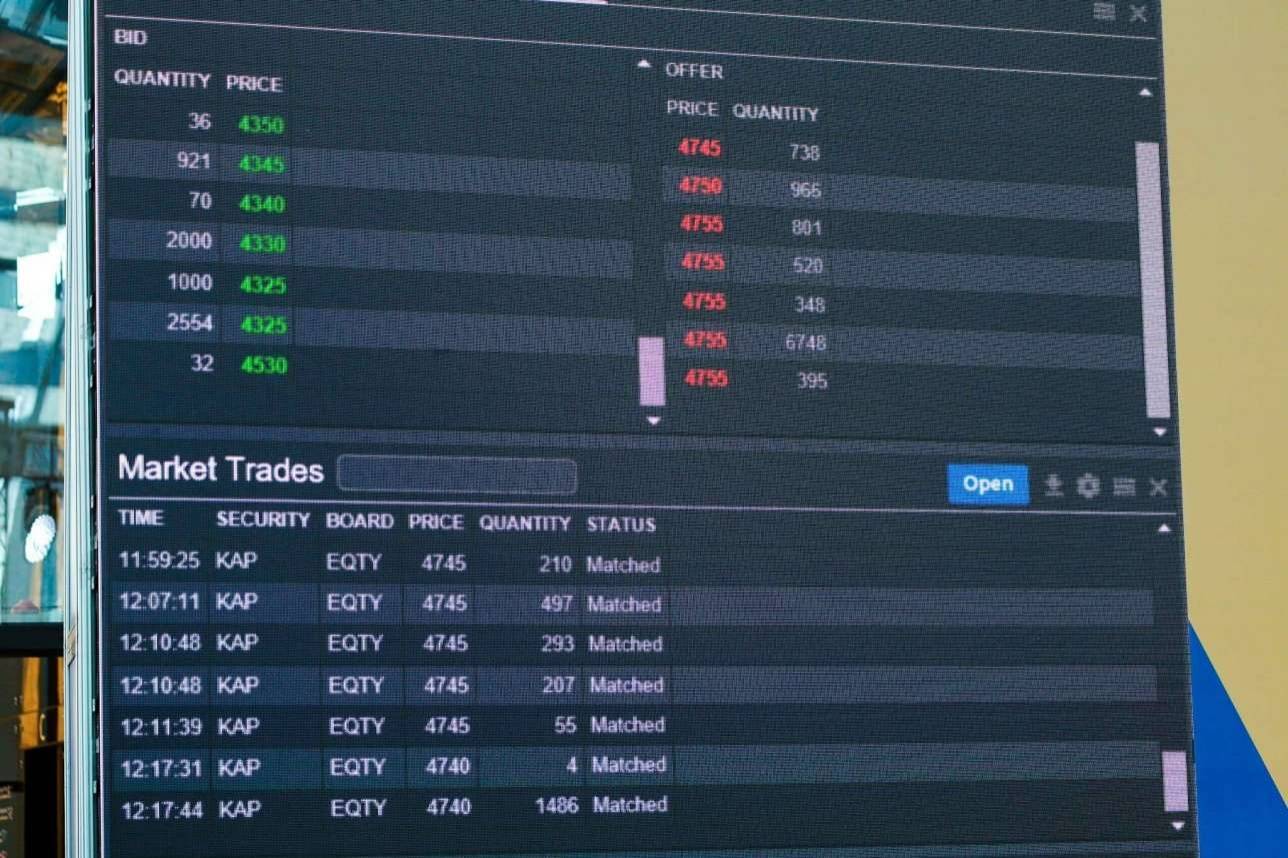

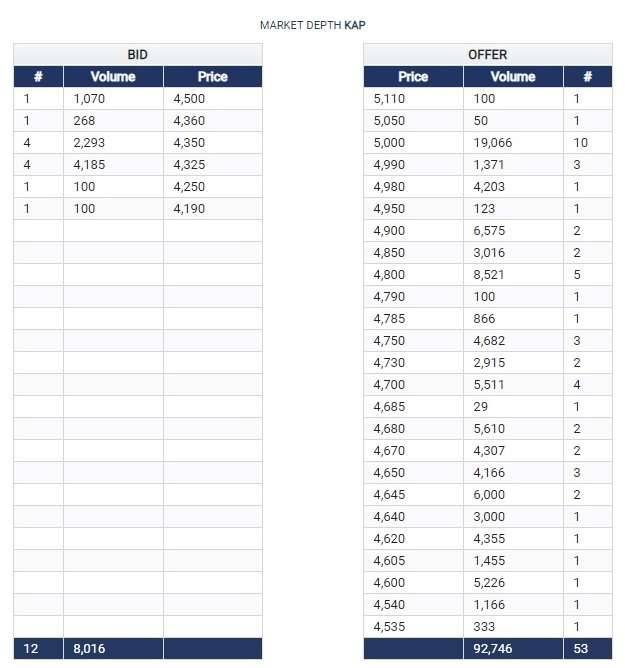

Расчёты по простым акциям "Казатомпрома" уже прошли 13 ноября, расчёты по ГДР должны состояться 16 ноября. Торги уже идут и на AIX, и на Лондонской бирже. Цена предложения по акциям на астанинской площадке варьируется от 4 535 до 5 110 тенге за бумагу. В Лондоне сейчас торгуют ГДР, и там цена двигается чуть выше отметки размещения – от 11,6 до 12 долларов за бумагу.

Аналитики дают позитивные прогнозы по акциям. Например, "Фридом Финанс" установил целевую цену на уровне 6 100 тенге за простую акцию. Это предполагает "потенциал роста на 25% от средней цены размещения".

Другая инвестиционная компания – Sky Bridge Invest – в своём аналитическом обзоре оценила потенциал роста в 10-15%. Компания BCC Invest давала предварительный прогноз в более чем 10% за 12 месяцев.

-

1🇰🇿🇺🇸 Посольство Казахстана призывает соотечественников-нелегалов добровольно покинуть США

-

13339

-

3

-

30

-

-

2❗️Кадры с тренировок военного парада в Астане показали в Минобороны

-

2880

-

1

-

13

-

-

3🤩 Экоакцию провели на берегу реки Или к Международному дню охраны исторических мест

-

2523

-

3

-

13

-

-

4🇷🇺🇺🇦 Владимир Путин объявил пасхальное перемирие в войне с Украиной

-

2417

-

0

-

78

-

-

5😱 Тренер погиб, дети в больнице: футбольная команда из Павлодара попала в ДТП в Акмолинской области

-

2443

-

4

-

55

-

-

6📱 В Казахстане тестируют детские sim-карты

-

2416

-

3

-

26

-

-

7⚠️ Доброе утро! Предлагаем обзор главных новостей за 18 апреля

-

2414

-

0

-

4

-

-

8🌡Прогноз погоды на 19 апреля: осадки и гололёд ожидаются на севере, востоке и в центре Казахстана

-

2630

-

2

-

3

-

-

9☄️В Семее появился маньяк? В полиции прокомментировали слухи

-

2470

-

0

-

6

-

-

10❗️Учитель получил пожизненное заключение за изнасилование школьницы в Семее

-

2526

-

3

-

32

-

USD:

520.9 / 523.5

USD:

520.9 / 523.5

EUR:

592.0 / 597.0

EUR:

592.0 / 597.0

RUB:

6.27 / 6.39

RUB:

6.27 / 6.39