Финансовым компаниям Казахстана становится всё сложнее привлекать предпринимателей привычными инструментами: цена входящего лида становится всё выше, и если банк не сможет удержать нового клиента на самых ранних этапах коммуникаций, то все инвестиции в маркетинг окажутся бесполезными. Поэтому банки республики стремятся произвести максимально хорошее впечатление на потенциального клиента с первых его шагов по воронке продаж – на этапе открытия расчётного счёта для бизнеса.

Как самые крупные банки республики выстраивают воронку продаж в цифровых каналах и повышают конверсию потенциальных клиентов в активных пользователей банковских услуг – показывает исследование Markswebb Business Bank Account Opening Rank Казахстан 2021.

Как банки Казахстана развивают процессы открытия бизнес-счетов

В 2021 году рынок республики показывает возросшую потребность в дистанционных сервисах: предприниматели лишний раз не хотят тратить время на визиты в отделение, а пандемия ещё сильнее укрепила общий тренд перехода на цифровые коммуникации. Бизнес привык к тому, что большая часть сервисов уже доступна в смартфоне, а индивидуальные предприниматели зачастую ориентированы на формат работы mobile only.

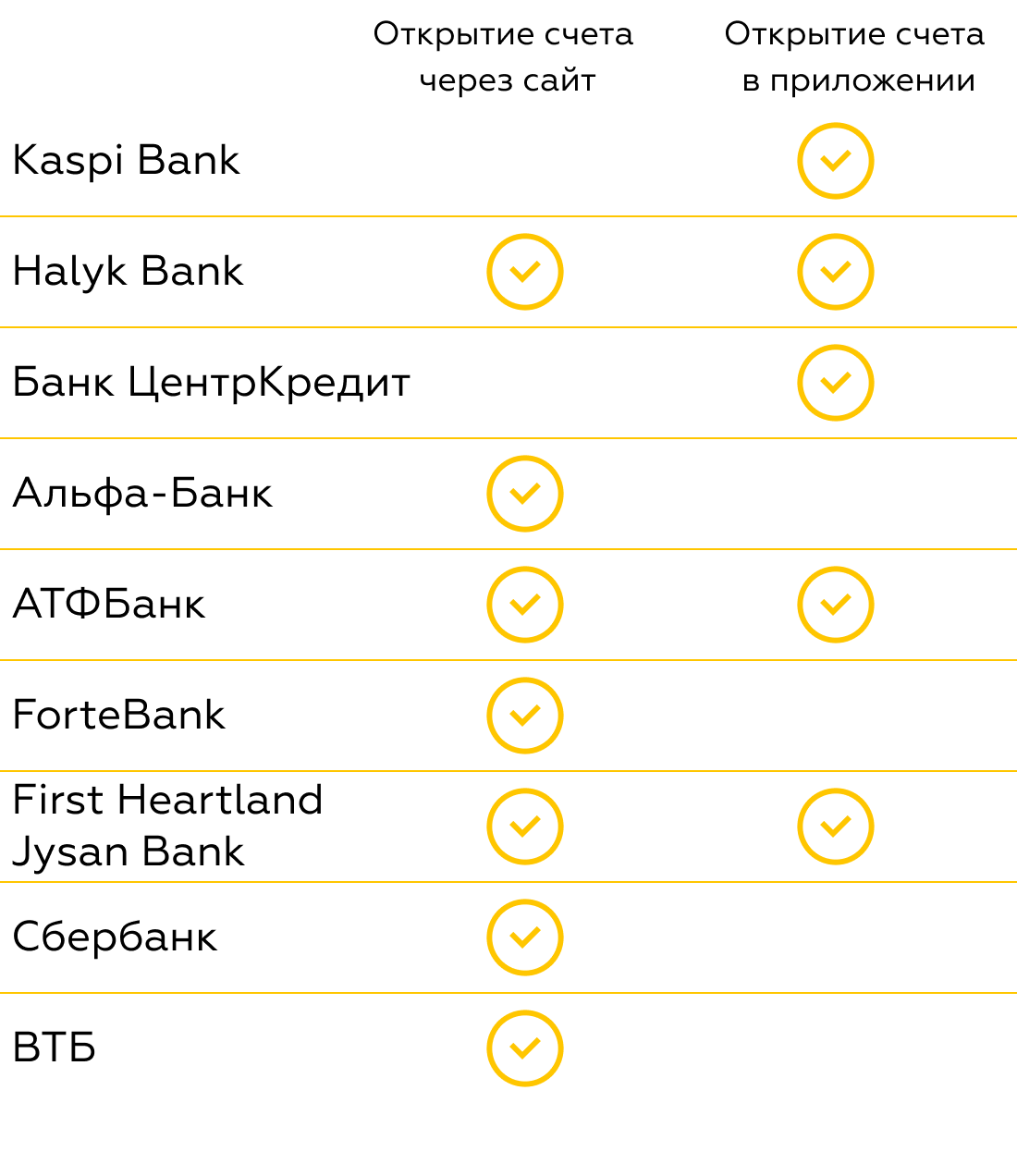

Поэтому прелогин-зона приложения становится полноценной точкой входа в банковское обслуживание. Однако сейчас только пять банков дают возможность перейти к открытию счёта для предпринимателей через этот канал. Открыть счёт и через сайт, и в приложении на момент проведения исследования можно в Halyk Bank, Jýsan Bank и АТФБанк. А Kaspi Bank и Банк ЦентрКредит используют приложение как единственный онлайн-канал заявок.

Многим банкам ещё предстоит научиться грамотно выстраивать погружение клиентов в цифровые каналы, обучать их основным функциям. Сейчас сразу после открытия счёта клиенты испытывают трудности с доступом к дистанционным банковским сервисам. Такая проблема замечена у 8 из 9 участников исследования.

В Казахстане многими предпринимателями всё ещё востребованы клиентские менеджеры в банках – этот запрос представляет собой интересную особенность рынка. Поэтому банкам необходимо создавать цифровой сервис с уровнем удобства и отзывчивости персонального менеджера и постепенно переводить туда клиентов, не меняя резко их опыт коммуникаций. Таким образом ещё долгое время банки Казахстана будут вынуждены сочетать онлайн- и офлайн-шаги при построении клиентского пути.

Ещё одна особенность рынка Казахстана в том, что банкам законодательно разрешено проводить регистрацию ИП. Таким образом они получили возможность выстроить единый процесс регистрации юрлица с последующим открытием счёта. На данный момент такую услугу предлагают Kaspi Bank и Halyk Bank.

Насколько эффективно банки республики смогли использовать возможности законодательства и цифровых технологий, показывает рейтинг качества клиентского опыта при открытии бизнес-счетов.

В рамках Bank Account Opening Rank Казахстан 2021 мы проверяли качество процессов в двух точках входа – мобильное приложение и сайт банка. Бенчмарк содержит шесть ключевых блоков оценки: удобство подачи заявки, возможность контроля процесса, удобство организации встречи с менеджером, продажа дополнительных услуг, получение доступа в личный кабинет, а также общее число контактов с банком и их длительность.

Цифровыми лидерами по удобству открытия бизнес-счетов через сайт банка стали Halyk Bank (87 баллов) и Альфа-банк (77 баллов). Оба отличаются возможностью открыть счёт полностью онлайн, предлагают удобные формы, запрашивают минимум данных и быстро открывают счета. На сайте Halyk Bank открытие счёта происходит за 16 минут: есть дистанционная идентификация, не нужно ждать звонков, встречаться с менеджером, работать с бумажными документами. В Альфа-банке также удобный и быстрый процесс открытия счёта, но клиент не может сразу перейти в цифровые каналы. Для подключения интернет-банка приходится получить ключ ЭЦП в отделении, а доступ к мобильному банку нужно ждать шесть рабочих часов.

АТФБанк имеет преимущества по сравнении с основным ядром рынка. Его преимущество в том, что банк предлагает доступ в личный кабинет, где можно отслеживать статус заявки, сохранить её черновик и назначить время для звонка менеджера – это единственная реализация на рынке. Отстаёт от лидеров из-за отсутствия возможности открыть счёт полностью онлайн – для идентификации приходится посетить отделение, а реквизиты счёта становятся доступны только спустя 12 часов после визита.

Forte Bank, First Heartland Jýsan Bank, Сбербанк, Банк ВТБ – банки, которые образуют основу ландшафта рынка. У них в целом хороший сервис, но он организован преимущественно в офлайне: требуется как минимум одна встреча с менеджером (в Сбербанке и Forte Bank потребовалось две встречи), а личный кабинет и реквизиты счёта доступны только после посещения отделения. Некоторые банки дополнительно запрашивают данные, которые клиент уже отправил в электронной заявке.

Мобильный канал для открытия счёта мало используется банками Казахстана

В рейтинг удобства открытия счетов через мобильное приложение не попали самые крупные банки по охвату клиентской базы, поскольку всё ещё не дают эту возможность потенциальным клиентам – это лишает их значимого канала входящих лидов.

Для Kaspi Bank приложение – единственный цифровой канал отправки заявок. Счёт открывается полностью онлайн за девять минут, в форме заявки всего шесть полей, для открытия счёта запрашивается только ИИН, реквизиты счёта доступны уже после первой реакции банка на заявку.

Следующие банки в рейтинге дают в целом неплохой опыт, но открывают счёт только после встречи с менеджером. В Halyk Bank процесс задуман полностью удалённым, но технический сбой в приложении на этапе идентификации привёл к обращению в клиентский офис. А Банк ЦентрКредит построил эффективный фиджитал-процесс: он занимает 24 минуты, счёт открывается сразу после подписи документов на встрече, однако нет возможности выбрать тариф онлайн, а реквизиты счёта доступны только после посещения отделения.

В двух оставшихся банках процесс выстроен не оптимально. У First Heartland Jýsan Bank в заявке на открытие счёта 26 полей, после заполнения приходится ждать 2,5 часа, прежде чем клиентский менеджер позвонит и назначит встречу для подтверждения личности. АТФБанк открывает счёт за 1,5 часа, но заставляет заполнять в приложении формы из 66 полей, а менеджер перезванивает через шесть с половиной часов после отправки заявки. Потребовалось дважды провести встречу с менеджером: для оформления документов и для оплаты комиссии за открытие счёта и его ведение.

Векторы дальнейшего развития – цифровизация, сохранение омниканальности, экосистемность

В целом законодательство Казахстана дает много возможностей для банков. Оно разрешает открывать новые банковские счета полностью дистанционно, что открывает широкие возможности для цифровизации процессов: применение электронных подписей и документов, интеграция с государственными базами данных и передача части госуслуг банкам, развитие технологии цифровой идентификации личности.

Драйвером цифровизации на рынке Казахстана могут выступать сами банки, но подходить к нему они должны осторожно: предприниматели республики имеют разный уровень готовности к цифровым коммуникациям. Признак качества процессов банка – сохранение омниканального единства при открытии расчётного счёта.

Банки вывели на рынок услугу регистрации бизнеса, чем в итоге существенно упростили жизнь начинающим предпринимателям. При этом мы видим, что у клиентов есть запрос на большее. Ни в России, ни в Казахстане до сих пор нет комплексного сервиса, который поможет с выбором идеи для бизнеса, предложит варианты привлечения стартового капитала, сделает прозрачным и понятным поиск первичных партнёров и поставщиков.

Ещё один вектор развития на ближайшее время – погружение в бизнес действующих частных клиентов, решивших открыть свое дело. Это уже лояльная к банку аудитория, которой важно вовремя предложить закрыть вновь возникшую потребность. Такой вектор развития актуален для банков, вставших на путь создания экосистемы сервисов для бизнеса.

-

1🇰🇿🇺🇸 Посольство Казахстана призывает соотечественников-нелегалов добровольно покинуть США

-

13181

-

3

-

29

-

-

2❗️Кадры с тренировок военного парада в Астане показали в Минобороны

-

2762

-

1

-

13

-

-

3🌡Прогноз погоды на 19 апреля: осадки и гололёд ожидаются на севере, востоке и в центре Казахстана

-

2538

-

2

-

3

-

-

4❗️Учитель получил пожизненное заключение за изнасилование школьницы в Семее

-

2453

-

3

-

32

-

-

5🤩 Экоакцию провели на берегу реки Или к Международному дню охраны исторических мест

-

2140

-

2

-

11

-

-

6🇷🇺🇺🇦 Владимир Путин объявил пасхальное перемирие в войне с Украиной

-

2134

-

0

-

75

-

-

7⛷ До 7,5 млн туристов в год: Казахстан намерен развивать горнолыжный туризм совместно с глобальным лидером индустрии

-

2112

-

7

-

15

-

-

8😱 Тренер погиб, дети в больнице: футбольная команда из Павлодара попала в ДТП в Акмолинской области

-

2307

-

4

-

55

-

-

9📱 В Казахстане тестируют детские sim-карты

-

2243

-

3

-

26

-

-

10🚧 Почти 450 км дороги закрыли в ВКО из-за непогоды

-

2160

-

0

-

2

-

USD:

521.7 / 524.3

USD:

521.7 / 524.3

EUR:

593.0 / 598.0

EUR:

593.0 / 598.0

RUB:

6.31 / 6.43

RUB:

6.31 / 6.43